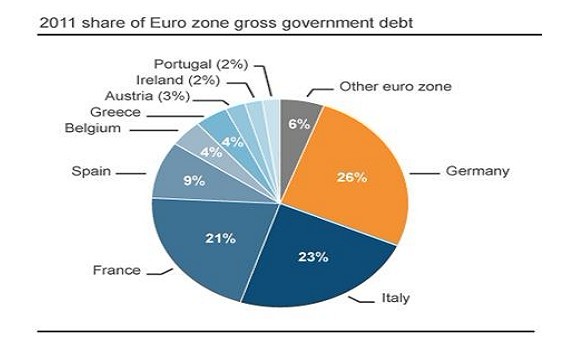

图2.欧元区各国政府债务总额占欧元区总额比例

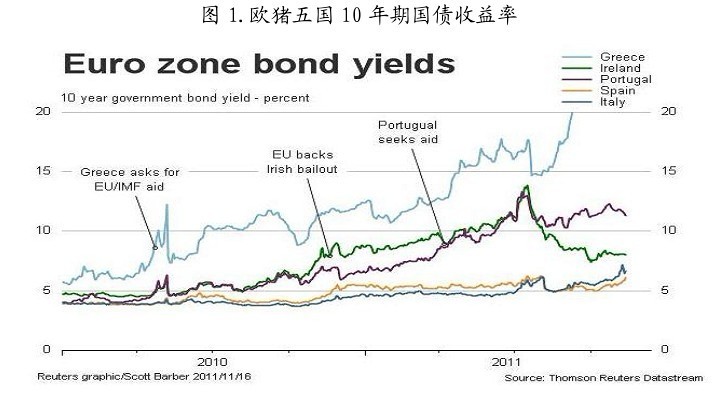

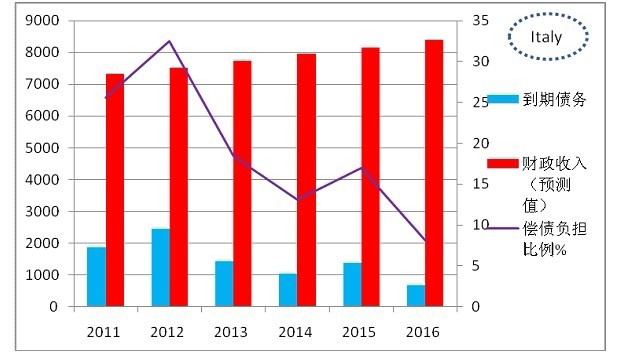

在希腊、爱尔兰和葡萄牙相继申请金融援助贷款后,欧洲五国中只剩下意大利和西班牙尚未向救援机构申请财政援助。但自2011年11月份以来,意大利的10年期国债收益率数次突破7%这一不可持续水平,西班牙也多次接近7%,两国到期债务都将高于2011年,两国政府也将面临更多的融资需求,因此,如果2011年时两国政府已经因政府在私人市场的融资困难而出现了国债收益率飙升的至7%左右的状况,那么2012年,意大利和西班牙两国政府将面临更为困难的私人融资局面,10年期国债收益率突破并长时间维持在7%这一不可持续水平应是大概率事件。而且后期来看,今年二、三月份应该是还债的集中器,形势不容乐观。

意大利,是欧元区第三大经济体,全球第七大经济体,意大利和整个欧洲五国的政府债务总额分别占整个欧元区的23%和40%,因而,相较于已经获得金融援助的三国(希腊、爱尔兰和葡萄牙),如果2012年意大利无法在私人市场上获得足够的廉价政府债务融资而需要外部金融援助时,目前欧洲金融稳定基金和即将在2012年7月实施的欧洲稳定机制可能都将显的无能为力,届时意大利的恐慌情绪或将通过示范效应蔓延至其他欧洲五国甚至整个欧洲,因此 意大利是2012年欧债危机风暴的中心。

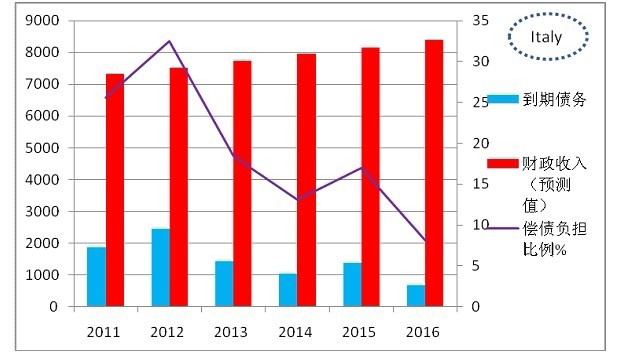

图3. 意大利到期债务及财政收入偿债负担比

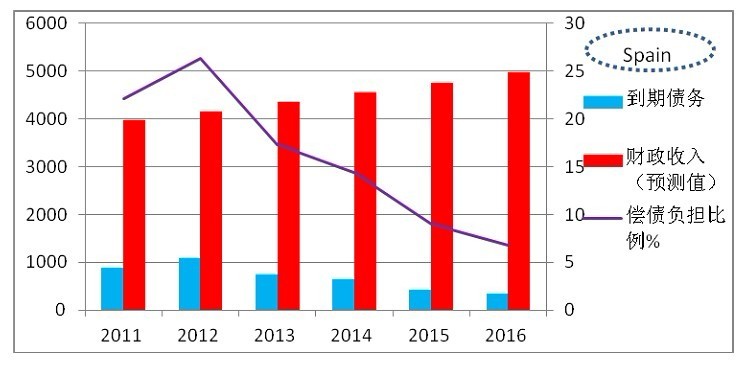

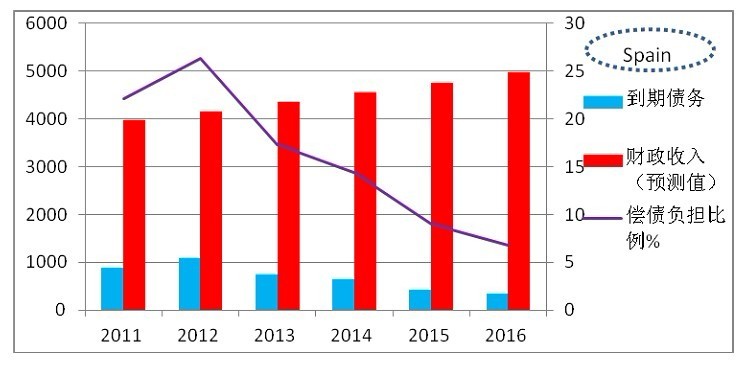

图4. 西班牙到期债务及财政收入偿债负担比

图4. 西班牙到期债务及财政收入偿债负担比

二.现有救市措施难阻危机,后市并不乐观

从前期欧债危机的问题来看,主权债务危机衍生和暴露了四个主要问题:⑴. 财政收支结构长期失衡(这是最主要的);⑵. 潜在违约国政府短期债务融资困难带来的流动性危机;⑶.潜在违约国经济缺乏竞争力;⑷.欧洲央行资产受损带来的补充核心资本和借贷意愿低。本次欧盟峰会决议的前两条内容的落实一定程度上可以缓解潜在违约国政府短期债务融资困难带来的流动性危机。 但上述协议并不能从根本上提高潜在违约国经济的竞争能力,也没有缓解欧洲银行系统为提高核心资本充足率而面临的融资困难以及提高其信贷意愿。相反,欧盟26国签订新财政协议将使欧盟各国面临的更严格的财政紧缩要求,其将和目前的信贷紧缩一道继续拖累欧盟的经济复苏步伐。 现期欧债问题在解决上也面临着政治因素的牵扯,道路将更加崎岖。

标普于又于1月13日将意大利、葡萄牙、西班牙、塞浦路斯下调两个评级。将奥地利、法国、马耳他、斯洛伐克、斯诺文尼亚下调一级。确认了德国、比利时,爱沙尼亚,芬兰,爱尔兰,卢森堡,荷兰的现有评级。法国和奥地利失去AAA评级后,欧元区只剩下4个AAA国家:德国、荷兰、芬兰、卢森堡。只有德国和斯洛伐克展望是稳定的。这意味着其他14个国家评级可能在2012年和2013年还有三分之一的机会可能进一步下调。

而前期欧央行三年期无限制贷款措施只不过缓解了眼下抛售的急迫性而已,因此欧央行三年期无限制贷款并非欧版QE。

三. 欧债危机长期最终结局:违约或是最终的选择

解决欧洲主权债务危机的唯一办法是扩大欧洲金融稳定基金规模,积极对潜在的五个潜在的违约国进行财政援助,帮助其度过眼下的流动性危机,防止眼下违约,等待经济的强劲复苏。但不幸的是欧盟27个成

员国独立的政治决策体系决定了扩大欧洲金融稳定基金规模过程的复杂和坎坷(欧共体并非独立国家,各国家之间因为风险承担与利益分配的不同而有较多矛盾);与此同时,全球经济长期繁荣的两大引擎(中美)的先后熄灭已经预示着包括潜在违约国在内的全球各经济体的经济低迷将是一个长期的过程,至少在可预见的未来。因此,我觉得违约可能是最终无奈的选择。

解决欧洲主权债务危机的唯一办法是扩大欧洲金融稳定基金规模,积极对潜在的五个潜在的违约国进行财政援助,帮助其度过眼下的流动性危机,防止眼下违约,等待经济的强劲复苏。但不幸的是欧盟27个成

员国独立的政治决策体系决定了扩大欧洲金融稳定基金规模过程的复杂和坎坷(欧共体并非独立国家,各国家之间因为风险承担与利益分配的不同而有较多矛盾);与此同时,全球经济长期繁荣的两大引擎(中美)的先后熄灭已经预示着包括潜在违约国在内的全球各经济体的经济低迷将是一个长期的过程,至少在可预见的未来。因此,我觉得违约可能是最终无奈的选择。

后期,无论欧债危机最后以何种形式收场,在其蔓延的过程危机发生国政府都需要进行财政紧缩以获得外部投资人信心,同时,主权债务市场的熊市将恶化欧元区银行系统的资产负债表状况,降低其借贷意愿和能力。财政和信贷的“双紧缩”将负面影响欧元区及全球的经济增长。

欧元区目前经历的财政紧缩和信贷紧缩正在拖累欧元区经济的复苏进程。欧元区经济的先行指标—制造业和服务业采购经理人指数自今年2月份高点下滑后,目前跌创新低。欧元区GDP同比增速由2011年1季度的2.5%,下滑至2季度的1.6%,目前尚未有止跌企稳的迹象。

欧元区目前经历的财政紧缩和信贷紧缩正在拖累欧元区经济的复苏进程。欧元区经济的先行指标—制造业和服务业采购经理人指数自今年2月份高点下滑后,目前跌创新低。欧元区GDP同比增速由2011年1季度的2.5%,下滑至2季度的1.6%,目前尚未有止跌企稳的迹象。

四. 2012年欧债危机唯一可能出现的利好因素:欧洲央行全面介入

由于还债压力 ,2012年意大利和西班牙申请外部金融援助的概率很高。但是,目前欧洲金融稳定基金(EFSF)所剩自己余额不足,且其以担保方式杠杆化的做法使其对外救助行动可能性取决于私人投资者的投资意愿,这事实上将大大降低其对外援助的效率和能力;同时,欧洲稳定机制最早于2012年7月才能生效,因此2012年上半年欧元区潜在违约国政府的流动性危机可能随时会发生。 届时欧元区将面临危机以来最严峻的局面,甚至发生类似于2008年美国次贷危机所引致的金融风险(当然规模影响上会小)。这种可能发生的严峻局面或将倒逼欧洲央行的全面介入,推出欧洲央行版的量化宽松货币政策,而这或许是2012年欧债危机唯一可能出现的实质性利好因素。

同时但是量化后,市场过多流通资金引发的通货膨胀、经济泡沫虚高等问题又会逐步显现。

后市来看:

关于欧债问题,一方面要看到对市场的影响应该说慢慢减小,因为前期已经对市场施展很大影响,后期市场对于欧债问题也已越来越理性化。现在欧洲也并非是没有能力解决欧债问题,只是由于很多原因疲于去认真对待,所以当后期真发生恶化局面时,我认为应该会有积极的救助措施;而且,个人认为,即使后期市场真正违约,只要有序,情况也会稳定的多,对市场的冲击并不会太剧烈。 不过另一方面,又要看到欧债问题持续的严重性,欧洲作为庞大经济体,也毕竟不是小问题,对整体市场需求、信心上都有很大压制,在问题完全没有解决之前,仍是一不稳定因素,特别是今年二三月份的集中还债期,要注意风险,不可违背经济的现状,尊重市场。那么后期欧债问题在摆到台面上时,市场怎么看待将变的尤为重要!

现期市场仍是处于区间震荡阶段中,也可以说是震荡筑底过程,但是筑底并不代表绝对底,所以后期仍要注意规避风险。但长周期来看,后期市场已逐步企稳偏暖,但力度不会多强,首先需要基本面的配合,这是根本,其次要有宏观上的稳定,这是辅助。震荡上行,但难以再出现前期较大幅度的单边行情,上半年不可太乐观,三万的压力关口很重,另外也仍要多关注政策面信息,还是主导因素!

现期市场仍是处于区间震荡阶段中,也可以说是震荡筑底过程,但是筑底并不代表绝对底,所以后期仍要注意规避风险。但长周期来看,后期市场已逐步企稳偏暖,但力度不会多强,首先需要基本面的配合,这是根本,其次要有宏观上的稳定,这是辅助。震荡上行,但难以再出现前期较大幅度的单边行情,上半年不可太乐观,三万的压力关口很重,另外也仍要多关注政策面信息,还是主导因素!

以后不管是对于贸易商也好,工厂方也好,不管现货还是期货操作上,由于波动的加剧,及波动幅度的变窄,把握上都将变得困难,更需要技术性,若再已老眼光特别是只根据现货供需情况把握橡胶行情,将会越来越不可取,随着橡胶市场的影响力与参与度加大,对各种因素的影响也会越来越敏感,对技术要求也会越来越高,这点还需注意!

张子谟

电话:15865528608