由于2011年1季度汽车销量基数较高,12年开年以来终端需求平稳,预计今年1 季度汽车总销量同比小幅下降;由于去年2季度受日本地震影响,销量基数低,预计今年2季度乘用车同比增速回升;另外,由于今年主要整车厂商产能释放,我们维持乘用车销量全年8-9%的增长预测;但如市场持续平淡,厂商竞争更为激烈,可能导致终端售价走低,影响企业盈利。

商用车方面,上半年虽然销量难有正增长,但原材料价格回落有助提升毛利率,促进盈利改善。我们维持汽车板块中立评级,继续推荐盈利稳健、估值低的乘用车龙头企业,以及受益于校车、新能源概念的上市公司。

要点

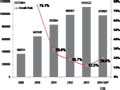

1-2月汽车累计总销量同比下滑6%,其中乘用车和商用车分别下滑4.4%和11.9%。受春节因素影响,2 月销量同比增长24.5%至157 万台,增幅略低市场预期,其中乘用车和商用分别增长26.5%和11.8%。

1-2月,1.6 升及以下轿车销量同比下降6.9%,占轿车的销售比重同比下降1.7 个百分点至70.6%;自主品牌轿车占有率同比下滑4.2 个百分点至27.9%,份额下滑较明显。

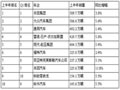

1-2 月,汽车出口累计同比增长23.5%;出口前五名的整车企业依次为奇瑞、长城、吉利、东风和上汽,累计增速分别为33.1%、7.4%、3.4 倍、50.4%和1.3 倍。

2011年国内17 家重点汽车企业实现营业收入23,448 亿元,同比增长10.2%;利润总额2,321 亿元,同比增长13.2%。企业效益指标增速趋缓,但总体利润率维持在较高水平。

2012年2月乘用车价格指数为64.1,环比1 月小幅下滑0.6%。其中,中级车、高级车、豪华车、微型车价格环比分别下滑1.0%、0.6%、0.2%、0.2%,小型车价格上升0.8%。

预计及估值

我们预计2季度开始,行业呈现正增长,全年有望实现8-9%的同比增长,但乘用车行业盈利增长可能低于销量增长。商用车方面,预计中轻客将受益于校车的推广,维持客车板块全年增长10-15%的预测;乐观预计卡车板块下半年随经济好转或信贷放松同比回升,全年销量实现5%-10%的增长。

经过近期调整,汽车股整体估值有所回落,部分乘用车优质股2012年市盈率低于10 倍,具有吸引力;商用车估值略高。需注意4 月季报期,部分企业盈利不达预期可能给板块估值带来压力。