l 由于国内对复合橡胶标准的重新确定,将改变下游对原材料的选取,从而改变复合橡胶与标胶的进口、消费、库存以及它们之间的价差。由于目前还未知国标确定时间,因而在国标确定前存在一个缓冲期。预计短期复合胶价格得到支撑并有望上涨,带领标胶、合成胶价格得到一定支撑。

l 而从中期来看,由于轮胎厂改变原材料,使得成本抬升,利润空间收窄。轮胎行业对上游橡胶的消费增速,不论是天然橡胶,亦或是合成橡胶均难以与橡胶行业供给增速相匹配,因而经历了短期补充原料库存带来的利多后,市场将重新回归熊市。产业上下游因“复合橡胶”新定义,格局改变的序幕才刚刚拉起。

上周五(10月24日),复合胶国家标准审查会在海口召开会议,就“复合橡胶”进行了重新定义。其中的关键点在于,规定生橡胶不大于88%。今年8月,国家标准委下发文件,要求中国石油和化学工业联合会,组织主要起草单位,抓紧落实和实施《复合橡胶通用技术规范》,并要求2014年完成任务。当月月底即出具了《复合橡胶通用技术规范(征求意见稿)》。仅隔两个月,再次开会确定对“复合橡胶”的重新定义。

目前市场上流通的复合橡胶均是依照2006年由中国橡胶工业协会制订的《复合橡胶自律规范》(下文简称“行标”)生产。依据行标对“复合橡胶”的定义,复合橡胶的生胶率在95%~99.5%。由此可见,要求“复合胶中生胶含量不大于88%”的国标与现行行标大相径庭。

不论是复合胶,还是标准胶,我国均主要通过东盟国家进口以满足国内需求。我国与东盟国家曾于2002年签署了《中国-东盟全面经济合作框架协议》,2004年签署了《货物贸易协议》,决定于2005年7月开始相互实施全面降税。按照协议的规定,双方的降税产品分为正常产品和敏感产品两大类,主要区别是:正常产品最终将实现零关税,敏感产品最终不需要实现零关税。由于天然橡胶下的天然胶乳、天然橡胶烟胶片、技术分类天然橡胶(TSNR)、其他初级形状的天然橡胶均属于敏感产品,因而近几年关税逐渐下调,但不需实现零关税。而复合橡胶被归为正常产品,最终于2009年实现零关税。行标下的复合橡胶生胶率高达95%以上,且非胶成分一般也是针对轮胎厂配方进行调配的,因而复合胶高度替代标准胶,且在价格上存在绝对优势,因而对于人民币胶,复合橡胶受到轮胎厂的普遍青睐。

那么,复合胶国家标准得到确定,下游轮胎厂会采取何种抉择呢?一种策略是修改轮胎配方,另一种策略是放弃使用复合胶,改用标胶。轮胎厂修改配方存在技术障碍及多方面的成本增加:首先,据轮胎厂反映,非胶成分超过5%必须定向订制,即需要橡胶制品企业将生产配方委托橡胶加工厂订制加工。就现在的情况看,显然订制加工是做不到的,因为东南亚国家还没有大型混炼能力;其次,东南亚国家炭黑、橡胶配合剂等产量很低,而中国是炭黑和橡胶助剂生产和出口大国,炭黑等配合剂需要先出口到东南亚再随复合胶进口,复合胶成本肯定上升,并转嫁给轮胎企业。再次,若轮胎厂加大对95%以上复合胶的采购,由此会带来了原材料存货的管理成本和资金占用成本。因而笔者认为,在当前标胶绝对价格低,且与复合胶几乎平水的情况下,轮胎厂直接选用标胶显然更为经济,国标的确定相当于掐灭了国内下游对新复合胶的需求。

注意到,目前海关总署对“复合橡胶”的注释未随之进行修改,短期内95%以上生胶率的复合胶或许还能继续进口以销往国内下游轮胎厂。根据《中华人民共和国进出口关税条例》规定,税则号列和税率的调整和解释由关税税则委员会负责,关税税则委员会由国务院设立。不过,贸易商进口商品,先商检再海关,这也就意味着如果未按照国家标准有可能将连商检都无法通过。此外,由于关税税则每年进行更新,随着国家标准委员会对复合橡胶生胶率的确定,预计关税税则委员会也极有可能对明年的进口复合橡胶注释进行调整。

综上,由于国内对复合橡胶标准的重新确定,将改变下游对原材料的选取,从而改变复合橡胶及其替代胶种的进口、消费、库存以及它们之间的价差。笔者认为,下游预计到未来对标胶需求量增大,而标胶进口需要缴纳每吨1200元的关税,因而短期将加大对生胶率95%以上复合胶的集中采购,生胶率95%以上的复合胶价格得到支撑。而由于未来国标下的复合橡胶名存实亡,将引导下游国产轮胎厂消费标准胶,因而标准胶的进口、消费增加,标准胶价格得到支撑。此外,由于合成胶与复合橡胶也存在一定的替代作用,在丁二烯价格不断下行、合成胶产能过剩的情况下,不排除轮胎厂部分改为选用合成胶,因而对合成胶价格亦存在一定支撑作用。

但中期而言,由于轮胎厂改变原材料,使得成本抬升,利润空间收窄。今年轮胎行业面临美国“双反”调查,出口受阻;欧洲经济环境相较不太乐观,难以弥补美国市场方面带来的损失;国内轮胎行业面临去产能,产成品库存逐渐增加。轮胎行业对上游橡胶的消费增速,不论是天然橡胶,亦或是合成橡胶均难以与橡胶行业供给增速相匹配,因而笔者预计,经历了短期补充原料库存带来的利多后,市场将重新回归熊市,而产业上下游因“复合橡胶”新定义,格局改变的序幕才刚刚拉起。

附录:1.天然橡胶进口税率调整情况

|

品种

|

税则号

|

最惠国税率

|

暂定税率(税额从低)

|

东盟协定关税

|

||||

|

2007.1

|

2009.1

|

2010.1

|

2013.1

|

2007.1

|

2009.1

|

|||

|

天然橡胶

|

4001.1000

(乳胶)

|

20%

|

10%或720元/吨

|

--

|

||||

|

4001.2100

(烟胶片)

|

20%或2600元/吨

|

20%或1600元/吨

|

20%或1200元/吨

|

|||||

|

4001.2200(技术分类,TSNR)

|

20%或2000元/吨

|

|||||||

|

复合橡胶

|

4005.

|

8%

|

--

|

5%

|

0%

|

|||

注:2009年对各东盟国家进口的复合橡胶进行不同幅度降税。其中,与文莱、印度尼西亚、马来西亚、菲律宾、新加坡、泰国、柬埔寨、老挝、缅甸的协定关税由5%降至0%,即由上述国家进口的复合橡胶关税降为零,有越南进口的复合橡胶税率维持在5%。

2. 标准胶与复合橡胶价差由关税政策决定

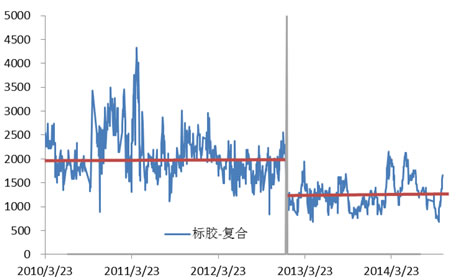

2013年天然橡胶中技术分类天然橡胶(4001.2200,通常称为“标准胶”)关税由“20%或2000元/吨,从低”下调至“20%或1200元/吨,从低”,复合橡胶保持零关税,标准胶与复合橡胶的人民币价差显著地由围绕2000元/吨波动下降至围绕1200元/吨波动。标准胶与复合橡胶价差由关税政策变动决定,波动受各自供需差异影响。

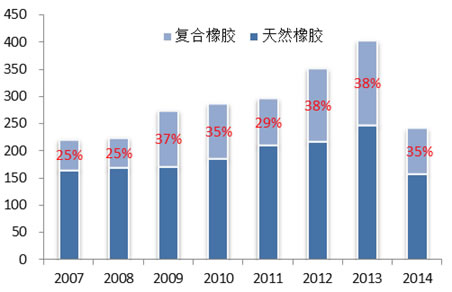

3. 近几年天然橡胶、复合橡胶进口情况(单位:万吨)

2009年复合橡胶对东盟主要国家由5%的关税降为零关税后,进口占比迅速由2008年的25%上升至37%。

图表2: 标准胶与复合橡胶价差(单位:元/吨)

图表3:天然橡胶、复合橡胶进口情况(单位:万吨)

注:2014年数据为1~9月累计数据。