据LMC Automotive最新发布的报告显示,2024年2月全球轻型车经季节调整年化销量从1月的8,200万辆/年增至8,500万辆/年,但与2023年下半年相比仍显疲软。当月全球轻型车销量虽超过600万辆,但仍同比下降了2.8%,主要原因在于中国市场销量有所萎缩。

2月,全球多个重要轻型车市场的经季节调整年化销量均略有增长。欧洲市场的情况喜忧参半,其中西欧市场的经季节调整年化销量有所上升,而东欧市场则出现放缓迹象。中国市场的经季节调整年化销量较1月实现小幅增长,但仍略低于2023年底的数据。美国市场的车价继续下降,而销售奖励金则逐步抬升,支撑了销量市场的扩张。各市场表现如下:

-- 北美 --

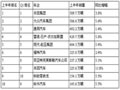

2月美国轻型车市场销量同比增长9.2%达125万辆,当月的经季节调整年化销量则从1月的1,480万辆/年升至1,580万辆/年,相较疲软的开年表现有所复苏。2月新车平均成交价降至44,551美元,继续呈下跌迹象,较1月下降了324美元。当月的销售奖励金为2,630美元,连续第四个月突破2,000美元大关,延续了上升走势。

2月加拿大轻型车销量同比增长11.5%达11.84万辆。当月经季节调整年化销量则从1月的203万辆/年降至188万辆/年。鉴于加拿大正努力应对经济衰退带来的种种逆风因素,未来几个月内该国销量或将下滑。2月墨西哥销量同比增长12%达11.28万辆。在销量保持强势增长的背景下,当月该国的经季节调整年化销量也从1月的140万辆/年增至150万辆/年。

-- 欧洲 --

2月西欧轻型车市场的经季节调整年化销量在1月的基础上增至1,480万辆/年,当月销量也同比增长了9.4%。然而,2月的经季节调整年化销量仍比新冠疫情前的2019年同期低了近15%。随着供应限制问题的缓解,当前西欧市场的关注焦点已经转移到了经济实力上,但在这方面该地区依然面临重重挑战。不过,2024年西欧市场的车价有望出现松动。

2月东欧轻型车市场的经季节调整年化销量为500万辆/年,低于上调后的1月数据,但当月销量实现同比增长20.2%。俄乌两国的销量回暖以及土耳其市场的持续强势表现合力促成了东欧地区2月销量的同比大幅增长。

-- 中国 --

速报值显示,2月中国市场国内销量(指批发销量,不含出口量)在开年的疲软基础上仅实现了小幅增长。当月的经季节调整年化销量为2,100万辆/年,相较低迷的1月仅增长了9%。今年前两月的经季节调整年化销量均值为2,020万辆/年,远低于2023年2,520万辆的全年轻型车总销量。由于恰逢春节假期(2024年春节在2月,而2023年在1月),2月销量同比下降了25%。

由于需求市场持续低迷,中国市场的价格战愈演愈烈。在特斯拉率先宣布降价后,其他车企随即纷纷推出了各种针对新能源车和燃油车的折扣和激励政策。在此背景下,燃油车的价格迅速下跌,车企的收入也因此减少。此外,这样无休止的价格战或将导致消费者采取观望态度。同时,经济领域的一连串负面消息(如就业市场不景气、资产价格缩水、房地产危机等)也在削弱消费信心。

-- 其他亚洲地区 --

日本市场的表现依然十分疲软,2月经季节调整年化销量仅为360万辆/年,相较1月下降了近17%。销量下降的主要原因在于大发因在安全测试方面造假而全面停止生产,该车企是日本主要的微型车厂商之一。同时,丰田也因旗下公司丰田自动织机的柴油发动机存在认证造假问题而对多款车型实施了停产。此外,元旦当天在日本石川县发生的强震也导致其他车企的供应链出现一定程度的中断。不过,随着大发和丰田的生产恢复正常,在供应能跟上需求的情况下日本市场销量有望迎来反弹。

韩国市场的表现依然令人失望,2月经季节调整年化销量仅为158万辆/年,当月销量则同比大幅下降22%。销量的疲软表现可归结于现代汽车为升级设备而临时关闭了牙山工厂,同时2月恰逢农历新年假期,但更重要的原因是在贷款成本高企和经济前景不确定的情况下消费情绪出现降温。不仅韩国本土产车型的销量出现下滑,进口车销量同样大幅下降,部分原因在于红海地区紧张局势加剧导致了交货延误。

-- 南美 --

2月,巴西轻型车销量同比增长29.7%达15.53万辆,当月的经季节调整年化销量从1月的204万辆/年增至238万辆/年。2月该国轻型车库存从1月的21.65万辆小幅增至21.76万辆,可供应库存天数则与上月持平,仍为38天。尽管2月的时间较短且恰逢狂欢节,但该国的轻型车产量仍实现了复苏。

2月,阿根廷轻型车销量同比下降18.1%至2.35万辆。尽管销量出现环比下降,但该国当月的经季节调整年化销量从1月的25.33万辆/年增至32.61万辆/年。

更多历史详细数据请参阅“QinRex数据决策系统-数据统计”中查看。